Your cart is currently empty!

Author: admin

-

01.0015 The Intelligent Investor | 记得考虑《如果判断错误,你会亏多少钱!》

看到了这里,新手们也都知道买股票就是做生意。一般上,当你打算做一门生意时,总是充满赚钱的憧憬,那是你最大的推动力,从策划到开门做生意,脑海里都是浮现出如果赚了钱后就财富自由了。但很多时候的结局恰恰跟当初的憧憬完全相反。

同样的当你要买股票时,你也会有同样赚钱的憧憬。大多数投资者犯下最大的错误,往往是只关注如果判断正确能赚多少钱,而忘记思考如果判断错误会亏多少钱。那我们该如何来减低判断错误所带来的亏损呢?答案是“安全边际 (Margin of Safety)”原则。

冷眼的买股的方式很管用,他其中一个重要考量是:只买 P/E ≤10 的股,可以参考【02.0023 股票管理学 A-Z | 认识神奇的 P/E ≤10 】。新手可以复制冷眼前辈的方式,还是管用的!还是冷眼的老套话,买了被低估的股,1-2 后肯定会回到原本的股价。我们就是赚取这些差价。

-

01.0014 The Intelligent Investor | 认识四大原则

摘自【The Intelligent Investor 2024】p xvii-xxi。

B.Graham 开始时的投资失败原因:

- 追捧热股 – 被烧到。

- 太多交易 – 后来学会耐心。

- 太大风险 – 学会谨慎。

- 用贷款投资 – 从此再也不使用杠杆了。

- 尝试无数的投资方法 – 明白了试图用过去不足的数据去预测未来的陷阱。

以上是不是很熟悉的告白?很多散户都会跟风,为什么呢?因为跟风是人性的弱点,是错失恐惧症(简称 FOMO,Fear of Missing Out)。你要学会逆风,记得股票投资是个孤单寂寞的旅程。以下是 B.Graham 为聪明的投资所定下的四大基石(ChatGPT 翻译):

- 聪明的投资者会进行深入研究,并做出有计划、有一致性、可衡量的决策。

- 聪明的投资者研究的是企业,而不是股票(看以下附图 0.1 – 股票 Vs 生意)。

- 聪明的投资者是现实主义者——在乐观者手中卖出,在悲观者手中买入。你绝不能让自己的情绪被“市场先生”的情绪波动所绑架。

- 聪明的投资者始终坚持 B.Graham所说的“安全边际 (Margin of Safety)”原则——一种谦逊的缓冲,让你即使在分析出错时也能承受损失、生存下来。

附图 0.1

股票 Vs 生意股票 生意 Appraised by(评估方式) 价格 价值 Numeric format(数字格式) 精确到每分钱 大致范围 Basis for appraisal(评估依据) 今天有人愿意为拥有或交易它所支付的价格,受市场情绪影响 企业未来全部现金流的现值 How often they change(变化频率) 每天可变动上千次 每年最多几次变动 Why they change(变化原因) 季度盈利增长、股市强弱、地缘政治事件、杂讯 长期盈利增长、企业实力、竞争状况 Typical holding period(典型持有期) 持有期为一年或更短 持有期一代人或更久 Risk(风险) 市场价格的持续性、瞬时波动 企业价值的永久性下降 -

02.0029 股票管理学 A-Z | Buffett 1956 年的投资规则 Vs 基金管理公司

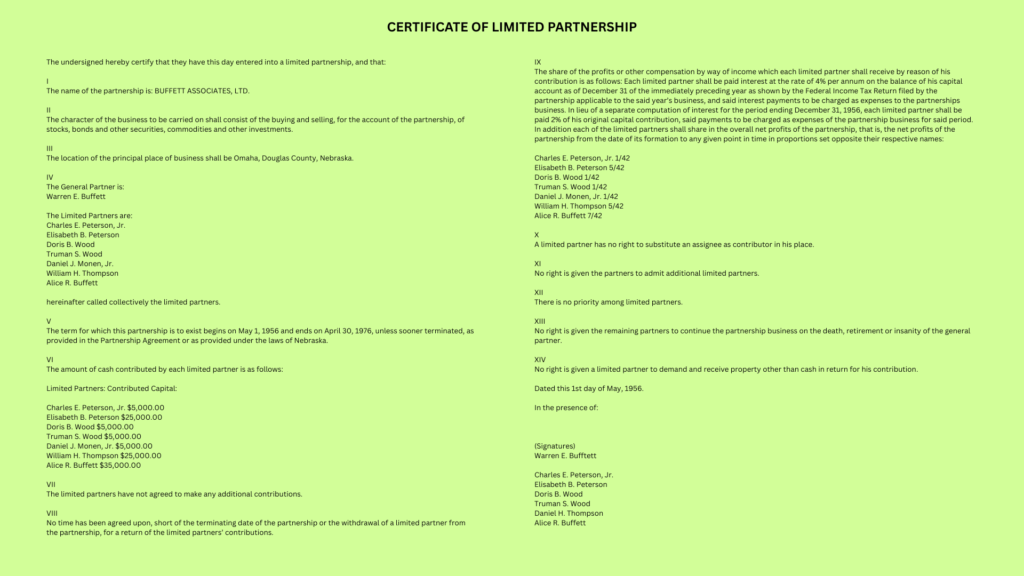

在 1956年,当 Buffett 25 岁时,拟出了以下的合伙证明书,就开始了他的投资游戏规则。 他的目标是击败道指、稳健复利。他的第一笔资金来自 7 位投资者,主要来自家人和朋友。

合伙证明书 结构与关键条款

项目 Buffett 合伙人 身份 普通合伙人(General Partner) 有限合伙人(Limited Partners) 出资额 Buffett 自己投入少量资金(约100美元) 投资者出资大部分(起初7位合伙人共约105,000美元) 控制权 Buffett 拥有对所有投资的完全决策权 合伙人是被动的,不能干预投资 责任 Buffett 承担无限责任 有限合伙人仅以其出资为限承担责任 收费与利润分配公式

“4%门槛 + 50%业绩分成”模式。

条件 结果 每年首4%的回报 100%归有限合伙人所有(利息) 超过6%的部分 超额利润按50%分给有限合伙人,25%分给 Buffett 若低于6% Buffett不收取任何报酬,且必须先弥补亏损(即“高水位原则”High-Water Mark) 示例:

基金当年收益率 = 10%

前4% → 全归投资者

余下6% → 按50/50分成

Buffett 分得 = 3%(50% × 6%)

投资者总收益 = 7%

业绩与报告

- Buffett 每年以简明易懂的信件形式向合伙人报告结果。

- 他将业绩与道琼斯工业平均指数(DJIA)比较,始终强调“击败道指”。

- 合伙人可在每年年底提前通知后提取资金退出。

成果

从1956年至1969年,Buffett 的合伙基金取得了惊人的成果:

- 平均年回报率约 29.5%(同期道指约为7%)

- 管理资产从最初的 10万美元增长至超过2500万美元

- 1969年,当 Buffett 认为市场估值过高时,他主动解散了合伙基金

- 大部分资产随后转入 Berkshire Hathaway Inc.

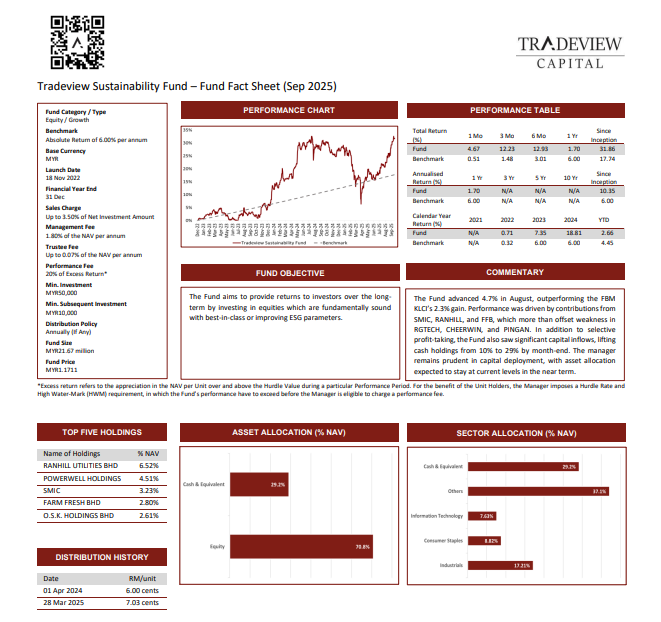

我们来看看 Tradeview Capital (Boutique Fund Management Company licensed by Securities Commission) 的规则。

Tradeview Sustainability Fun (TSF) Terms Buffett 1956 Tradeview 2025 Guarantee Return Capital + 4% No Performance Benchmark EPF 6% 8% Fees and Charges on Net Asset Value (NAV) + Tax – Sales Charge

– Transfer Fee

– Switching Fee

– Management Fee

– Trustee Fee

-Fund Expenses

Waived5.00%

Waived

RM50.00

2.00%

0.07%

Direct expenses– Performance Fee Above 4% Hurdle Rate, earn 50% Above Hurdle Rate and High-Water-Mark (“HWM”), earn 30% 现在你已经认识了Buffett 的投资规则,你会考虑 Buffett 的投资规则?还是Tradeview?还是自己来?

-

02.0028 股票管理学 A-Z | 常用的价值评估标准

冷眼的书【30年股票投资心得】《常用的价值评估标准》p81-99。

- a. 本比益(PER):多少年回本

- b. 每股净值(NTA)

- c. 周息率(D/Y)

- d. 真实价值 (Intrinsic Value):盈利潜能、资产价值、商标、市场地位

1-3 都很直接,重复多看几遍,应该会明白。但业余的投资者是不可能做得到的计算 4. 真实价值 (Intrinsic Value)。冷眼建议以一般的标准来评估其“合理价值” 就很不错的了:

- 本比益在 10 倍以下,盈利保持合理的成长。

- 市价账面资产比率 (P/B)<1。

- 周息率(D/Y)比银行定期存款利息高。

在 Stockgaroo 的股票教学系列里,我们提供了公司筛选器里,里边都包含了 1-3 的数据,方便新手参考。更实际的是,我们提供了简单操作的合理价格计算器,可以轻易的取得合理价格,完全符合以上本比益的原理,可以参考这帖子【02.0023 股票管理学 A-Z | 认识神奇的 P/E ≤10】。

-

01.0013 评论 | 2025.10.22《如何在投资战场上长期不败?重点在于容错率和出错率》天哥

原稿:《如何在投资战场上长期不败?重点在于容错率和出错率》天哥。

这里是根据 The Intelligent Investor B.Graham 的 Value Investing 投资原则给与评论。Buffett 也是准备了有很多的储备金,等 Mr. Market 给讯息后加码。但对于新手的散户,我认为天哥这篇 FB 帖子是适合高手,不太适合新手。除非你已经完全能掌控如何买赚钱公司的股、懂得计算合理价格、什么时候做 Averaging Down (AD)、什么时候套利等。不然,加码只会扩大你的亏损,败得更惨!

Para 2: 。。。赚取了50%的回报,然后又损失了50%,看似经历了一次大涨大跌没损失,但真实计算而言,最终的结果是他的组合仍然处于贬值25%的状态。。。

评论:有道理,100 + 50% = 150, 150 – 50% = 75, loss 25%

Para 3:。。。拥有源源不断的士兵补给,那么即便某个战术出现漏洞。。。

评论:要注意,你手持的股必须是赚钱公司的股,是因为市场波动,不是公司本质变更,不然你会补贴到“倾家荡产”。

Para 4:。。。逢低累积逢高减持将均价拉低,又或者将资金扩展至其他优质资产,即使某家公司表现不佳,整体影响也会被稀释。。。

评论:如果你按冷眼前辈的格言:只买 P/E ≤10 的股,在 P/E

≥20 卖掉。这个模式的确管用,绝对可以减低亏损的风险。但冷眼前辈的也提醒 PE 必须配合成长的考量。可以参考【02.0023 股票管理学 A-Z | 认识神奇的 P/E ≤10】。要能做到 “逢低累积逢高减持”,就必须用合理价格计算器,计算出你的 Margin of Safety 后,用成长数据来决定 “逢低累积逢高减持”的时机。可以参考【02.0021 股票管理学 A-Z | 如何取得 Margin of Safety 、护城河、安全边际?】。

Para 8:。。。通过不断研究市场、分析公司基本面,以及学习如何管理风险,我们可以有效降低错误的概率,提高投资的成功率。。。

评论:没错,要学习,就必须进入股票市场。

Para 10:。。。建立长期优势,而非追求短期暴利。对于许多投资者而言,他们总是试图在短期内找到稳赚不赔的方法,而忽略了真正能让他们长期获胜的核心原则:不让自己出局,确保自己能一直留在市场上。。。

评论:冷眼的长期是 3-5 年,因为马来西亚上市公司的竞争能力不比大国来得强,必须做适当的调整来适应市场需求。冷眼的在 P/E

≥20 卖掉是有他的道理。天哥比较着重于没有过大波动的 REIT 股,他的长期可能是5-10 年。目前的 GENM 4715 就是典型的长期持有,没做适当的 AD (Averaging Down),导致以亏损以每股 2.35 的收购价卖出。可以参考 【02.0026 股票管理学 A-Z | GENM 4715 私营化,小股东们忐忑不安,需要吗?】

-

02.0027 股票管理学 A-Z | 当股票组合成净流入时,你的回酬就可以超越 EPF 6% 了!

在 Stockgaroo 的股票教学系列里,就是教新手如何管理手里的股票组合,也就是 15-20只股,能把未实现利润 (Unrealized Profit)维持在净利 (+ve P/L Portfolio)状态。道理和方法都很简单,管理学包挂 Quantitative 和 Qualitative Analysis,前者是用合理 / 低价购买赚钱的公司,后者是选好的管理层管理公司 (Buffett 就是靠做好的 CEO 来管理他的 168 间 Operational Businesses。

只要你肯花点时间去了解以下的投资高手 (The Intelligent Investor) 的投资智慧和这网页里的帖子,新手的你应该可以 超越 EPF 6% 的回酬。

- Benjamin Graham:Value Investing – Margin of Safety。

- Warren Buffet: Rule No.1 – Don’t Lost Money, Rule No.2 – Remember Rule No.1。

- Charlie Munger:Buy wonderful businesses at fair prices and give up buying fair businesses at wonderful prices。 value。

- 冯时能 (冷眼):Stock Rating W=GDP+PRC

- W = Wealth,G = Growth,D = Dividend, P = PE ratio,

- P = Net Profit Margin, R = ROE,C = Operating Cash Flow & Free Cash Flow。

- Stockgaroo:用 1-4 的投资智慧、买赚钱的公司。

网站里的帖子,都是实战经验记录、包挂样本、例子,都很实用。有疑问?可以电邮:kc.ngoo@stockgaroo.com。

-

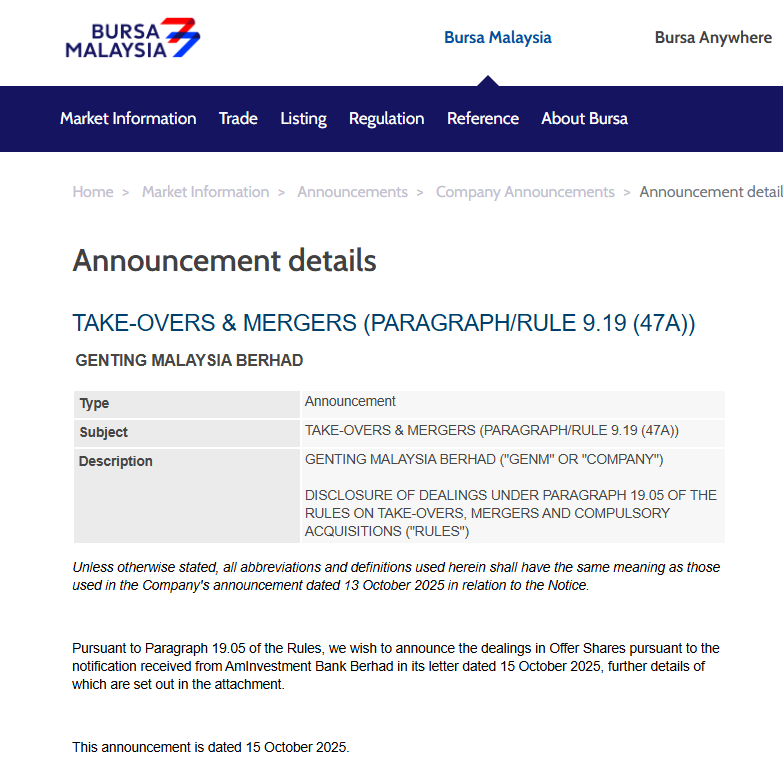

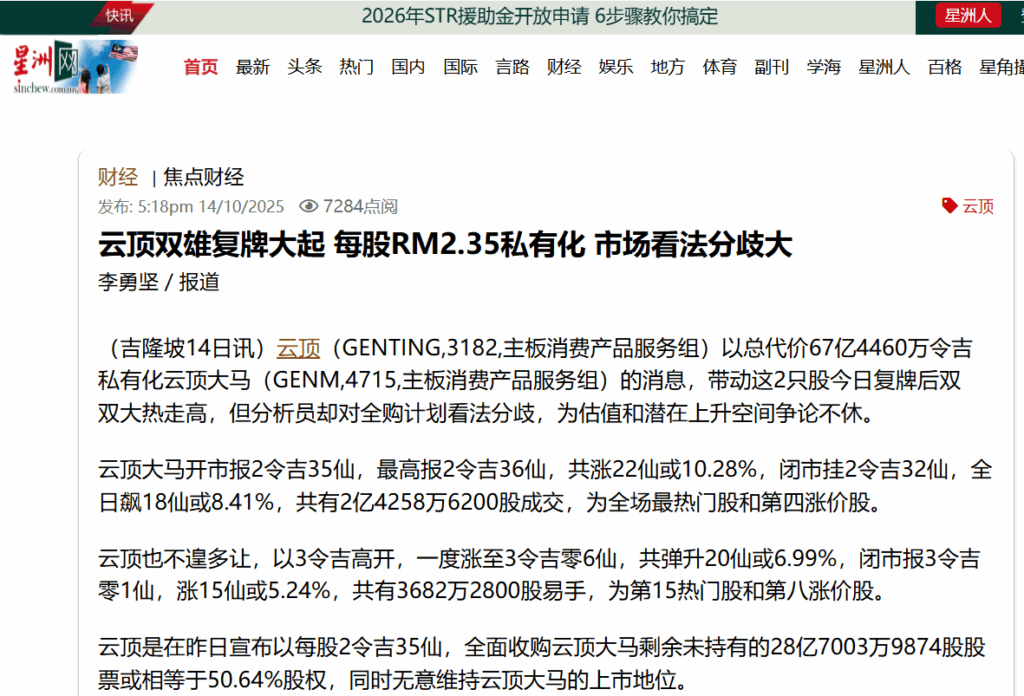

02.0026 股票管理学 A-Z | GENM 4715 私营化,小股东们忐忑不安,需要吗?

2025.10.15 GENM 4715 跟股票交易提呈了购买 Minority 股份计划,以每股 2.35 的价格献购,计划私营化,注入 GENTING 3182。有感觉到市场上持有 GENM 的小股东们都不是很乐意出让,这是为什么呢?

点击阅读 Disclosure Notice

南洋商报:点击阅读

星洲日报:点击阅读 市场股票红人天哥也在它的 《第一天投资理财日记 FB》发表了它的看法,很详细,这里不做重复解说。那为何小股东们忐忑不安?需要吗?学到了什么?

点击阅读天哥 FB 这里我只能用黄子伦的书【股票分析投资揭秘】《第一章 – 买好股,然后取睡个觉?》p15-20 来形容那些忐忑不安的小股东们了。因为他们觉得每股 2.35 的献购价格太低。长期持有,现在换来了这个亏损的代价。他们“希望” 大股东们不能达到 75% 特别决议门槛(Special Resolution)或者是 90% 强制收购 / 私有化门槛 (Compulsory Acquisition)。

长期持有1的股东们都知道,GENM 的股价有一段时间低于每股 1.50,他们没做 Averaging down (AD)。为什么呢?因为当时的 Earning Per Share (EPS) 的确不乐观,官司缠身,美国的执照没有下文,大股东还注入烂账等等。没有 Casino License,它什么都不是,所以当时有谁敢贸贸然做 AD 呢?

买股票做小股东,因为你“相信” 了大股东的管理,让大股东拍板做决策,做策划、管理,是你情我愿的。小股东们可能没有考虑到大股东们的风险,大股东是庄家,我们小股东要跟它一起起舞才对,要靠他赚钱嘛,从他哪里赚我们小股东该赚的。要知道小股东们可以拍拍屁股就走人,但大股东却不能这么做。所有大股东们有他们赚钱的方法,我们小股东有我们的选择,跟谁做生意,决定权在于你。

如果我们坚持价值投资法 (Value Investing),就知道手里的股价是高估了,是心态问题,因为一路来持有 GENM 都有甜头,所有就什么都不做。我们的投资原则是:当公司状况有变更,就必须做适当的调整!如果有做到这一点,就可以避开这那不会忐忑不安了,不是?况且股市里还有九百多家的公司,再花点时间找赚钱的公司,也不要去猜测 / 预测是否要买 GENTING 母公司等等,just accept it and move on。

我的买价是每股 1.99,买时有期望它上涨到每股 2.50。目前公司以每股 2.35 的 Offer Price 献购,虽然没达到理想的 +20% 目标, 有+18% 也坦然的接受它好了。我们投资的政策是 Rule No.1 – Don’t Lose Money 就可以了。

有疑问?可以电邮:kc.ngoo@stockgaroo.com

- 冷眼有提到所谓的长期是 3-5年,因为市场变化太快,要做适当的调整。 ↩︎

-

02.0025 股票管理学 A-Z | EPF 6% 年回酬率,你也可以!

庄家们都在赚钱 5-8% 回酬 / 股息,可以参考【03.0005 跟庄家们一起共舞 | 你要尽快学会!】。以下是九个月 (2025.01.01 to 2025.10.10)内就击败了 EPF 6% 股息的策略。新手可以复制以下的投资体系来完成你投资的目标。

投资体系 策略 参考 1. Policies (政策) 只买赚钱公司的股 【01.0001 买股票是7输2和1赢的玩意? 教你 Rule No.1 – Don’t Lose Money】 2. Procedures (程序) 筛选公司的窍门 【01.0002 先问自己为什么我要成为这间上市公司的股东?】、【02.0002 筛选赚钱公司揭秘!】 Margin of Safety 【02.0021 股票管理学 A-Z | 如何取得 Margin of Safety 、护城河、安全边际?】 股票组合 【02.0012 股票管理学 A-Z | 认识股票组合】 QR笔记 【02.0003 我手里的复利成长公司 | QR笔记】、【02.0013 股票管理学 A-Z | 认识季报和年报分析】 买卖记录 【02.0014 股票管理学 A-Z | 认识买卖记录】 3. Rules (规则) 平均下跌股票 【02.0001 揭开投资组合管理策略:Averaging Down (AD)】 买卖分析和决策、套利 【02.0019 股票管理学 A-Z | 买卖分析和决策揭秘!】、【02.0019A 股票管理学 A-Z | GAMUDA 5398 套利+11.15%的溢价】 我们用复利计算器 来计算 6%-8% 的复利回酬:

投资金额 回酬率 投资年数 回酬收益 总金额 100,000 6% 25 329,187.07 429,187.71 200,000 8% 25 1,169,695.04 1,369,695.04 300,000 8% 25 1,754,542.56 2,054,542.56 -

02.0024 股票管理学 A-Z | 市场跟风的例子: KAREX 5427 ?

2025.10.11 星期六早上,新手订户 WhatsApp 询问 KAREX 5427,他说,不管三七二十一,星期一,我一定要买它了。他还给了我 The Edge 有关报道,哇塞!是世界最大的避孕套制造商!

开始我一看到这门生意,是“独霸”生意,每晚都要用到的产品,应该是个好的投资。怎么那么的巧合,Bursa marketplace 的网站暂停维护中 (under maintenance),只好等到网站复原后才检查 KAREX 的财务状况。到了晚上 7点钟左右,网站恢复操作,就赶紧查它的财务状况。

我们还是用同样的【02.0002 筛选赚钱公司揭秘!】方法筛选。

筛选条件

以下是我筛选公司的流程,避开“7输2和” 的困境:

- 有市场需求的公司 (5秒)

- 有赚钱的公司 (5秒)

- 有好评级的公司 (1秒)

- 先用合理价格买(1秒)

- 有独家性质 / 持续性的 / 家居品牌的生意 (需要阅读 / 审查)

- 有好的管理层(需要阅读 / 审查)

1. 有市场需求的公司 (5秒)

结论: 1. 有市场需求的公司 ✅

2. 有赚钱的公司 (5秒)

Quarter Date EPS Dividend Q4

Q3

Q2

Q12025.06.30

2025.03.31

2024.12.31

2024.09.30-0.90

0.48

0.30

0.130.50

0.50

–

–0.01❌ 1.00 Q4

Q3

Q2

Q12024.06.30

2024.03.31

2023.12.31

2023.09.300.46

0.57

0.70

0.500.50

0.50

–

0.502.23 1.50 Q4

Q3

Q2

Q12023.06.30

2023.03.31

2022.12.31

2022.09.300.37

0.21

0.19

0.220.50

–

–

–1.09 0.50 Q4

Q3

Q2

Q12022.06.30

2022.03.31

2021.12.31

2021.09.30-0.32

-0.07

-0.27

0.07–

–

–

–-0.59❌ – Q4

Q3

Q2

Q12021.06.30

2021.03.31

2020.12.31

2020.09.30-0.48

-0.30

0.28

0.44–

–

–

–-0.06❌ – 你可以很清楚的看到 3/5 年的是负EPS!亏本公司不必再给 W=GDP+PRC 评分了。

结论: 2. 有赚钱的公司 ❌

3. 有好评级的公司 (5秒)

结论: 3. 有好评级的公司 ❓

4. 先用合理价格买(1秒)

结论: 4. 先用合理价格买❓(市价 1.00,高估)

5. 有独家性质 / 持续性的 / 家居品牌的生意 (需要阅读 / 审查)

结论: 5. 有独家性质 / 持续性的 / 家居品牌的生意✅

6. 有好的管理层(需要阅读 / 审查)

结论: 6. 有好的管理层❓(+OCF, +FCF,但亏钱,管理不当)

亏蚀股票评估法

我们不要放弃购买亏损公司的公司,如果它符合亏蚀股票评估法,可以参考【02.0020 股票管理学 A-Z | 用冷眼的亏蚀股票评估法买股,行吗?】

定量分析 (Quantitative Analysis):

财务指标 指数 KAREX 5247

Consumer亏蚀公司

> 2 yearsEPS 25-24 0.01

24-23 2.23

23-22 1.09

22-21 -0.59

21-20 -0.061. 市销售比 (Price / Sales):40分 <1 P= 1.00

S = 0.47

P/S = 2.21

❌ 0分2. 利润率 (Net Profit Margin / EBITDA):10分 >5 10.30

❌ 0分3. 现金流 (Cash Flow) – Total last 4Q:20分 +OCF ✅ 20分 4. 流动资产负债比例 (Current Ratio): 20分 >1 ✅ 20分 5. 净有形资产 (NTA):10分 ≥Price 0.34

❌ 0分评分: 40分 定量分析 (Quantitative Analysis):

- KAREX 5247 (Consumer) 40分❌

定性分析 (Qualitative Analysis):

- (+OCF, +FCF,但亏钱,管理不当)❌

终结:亏损公司,不及格。2025.10.13 市价 0.995 (-0.50%)02.0024,不要跟风!

-

02.0023 股票管理学 A-Z | 认识神奇的 P/E ≤10

有一次到新加坡,经朋友介绍,跟一位年纪比我大的老板一起喝茶。他是中小型食品公司的老板,他经历了好多次的合伙、拆伙、股东买卖的波折。在谈话中,他跟我说:简单的说,如果有一天你要退休,想要出让你的生意,有人愿意出跟你生意收入的数目,就可以的了,不必考虑太多。当时我没多想,只是记住他的这番话。

现在回想起,再看看自己的食品公司的净利润,也差不多是 10%-15% 生意的收入。当然还有自己的薪水、公司的福利等等。也就是说,如果买家买了我的生意,他每年的净利润是10%,也就是说他需要 10年回本 (P/E=10)。如果净利润是 20%, 是5 年回本 (P/E= 5)。

在冷眼的书【30 年股票投资心得 】《怎样选股与预测股价》p191-195 已经很清楚的解释如何计算股价了。它里边最重要的一个定价原则就是买低过 P/E 10 的股,你就是买了合理价格股!买股就是买生意,跟以上的生意论是一致的。多么神奇的 P/E ≤10。

P/E ≤10 是静态计算,冷眼也提到要跟成长并用,做适当的调整。如果有成长的公司,P/E 可以调至到跟成长率一样高的数字。也就是说,如果公司有 20% 的成长率,P/E =20 也是可以接受。可以参考冷眼的书【决战股市终极方案】《朱鲁法则》p65-67。

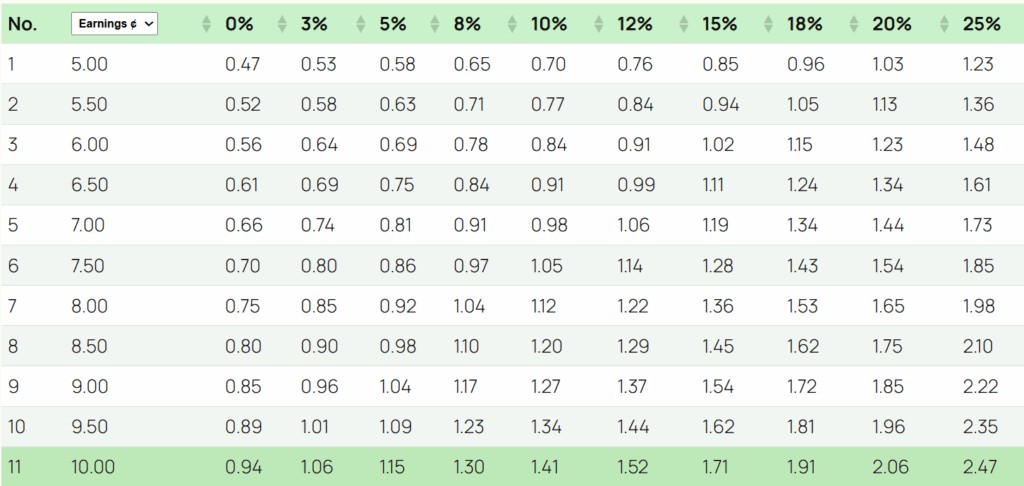

那要如何把成长融入P/E ≤10 里计算呢?我们的智能合理计算器可以执行这个任务。以下是计算器计算出来的合理价格表,让我来解说:

合理价格表 - 用冷眼的 10 倍计算法:

- EPS = 7 分,股价 = 0.07 x 10 = 0.70

- 参考合理价格表:

- 当成长 = 0%,EPS 7 分,合理价格 = 0.66(接近 0.70),P/E = 10。

- 当成长 = 8%, 合理价格 = 1.04 ,P/E= 14.85 (1.04/0.07)。

- 当成长 = 20%, 合理价格 = 1.44,P/E= 20.57 (1.44/0.07)。

- 用冷眼的 10 倍计算法: